AI Financial 2022-03-14 12:35

上周,AIFinancial恒益投資在講座中通過分析紅黃藍虐童事件告訴大家,莊家是如何操縱這起醜聞事件從而在股市中不但成功的實現了低買高賣的動作,還讓自己的實體企業從中受益。講座的最後提到,歷史在不斷重演,與紅黃藍類似的事件在股市中屢見不鮮,甚至可以說年年都有,比如去年發生的GME事件如出一轍。

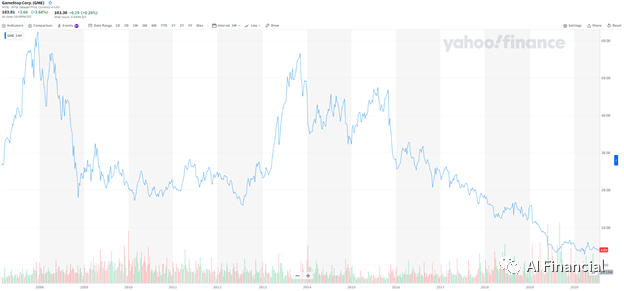

相信大家對GME事件還記憶猶新,這檔股票在去年年初從17塊左右,過了短短兩個星期左右的時間,其股價飆升到了最高380塊錢,漲幅高達21倍!事出蹊蹺必有因,爆拉的背後意味著什麼?散戶真的像傳聞中所說的那樣,團結起來打敗了華爾街巨頭嗎?一切的一切還要從GME這家公司建立初期說起。

但是,時代在不斷變遷,人們消費遊戲的行為,也從線下逐漸轉到了線上,STEAM的崛起更是給了GAMESTOP當頭一棒。相對而言,GME依舊將主營業務放在了線下,因先前業績優異而導致沒有居安思危,沒有第一時間去趕上互聯網的潮流,試圖拓展線上遊戲業務。

如何破局成為了GME的頭等大事,實體企業已經被STEAM侵佔了大部分市場,想要撈錢,還得靠二級市場。於是GME的莊家們籌畫了一起驚動美國SEC的驚天大案,這就是我們之後所知的GME事件。

機構做空,散戶揭竿而起

自從線上電子遊戲平臺從2014年起迅速崛起,GME之後就再也無法擺脫虧損狀態,股價也因此受挫。當市場不看好GME的時候,意味著市場上有大量的賣盤出現,要想促成交易,一賣就得對應一買,而如果市場上沒有人願意當買家的時候,背後的莊家就必須要站出來充當買家來促成這筆交易。所以恰巧,莊家在2020年成功的在股價最低點吸收了大部分的流通股。

但如果股價不漲,這些股份就會變得一文不值,可是公司確確實實在走下坡路,如何才能製造出一個正當理由讓股價一份沖天,以此來完成高賣的動作呢?於是莊家就想到了三國演義中的苦肉計。

早在2019年07月,在美國有一個叫做Reddit的貼吧論壇,上面有一個專門討論股票的板塊,名為華爾街賭場(WallStreetBets)。這個論壇裡邊有個名為DeepFxxkingValue(DFV)的用戶,他的真名叫做KeithGill,他是一名GAMESTOP的忠實用戶。就在許多機構看衰並且做空GME的時候,他在GME4美元左右,買入了5萬美元的股票+看漲期權。這位大哥不但自己看好GME,還鼓動貼吧裡的吧友一起看漲GME。

時間來到2020的7月,正好是一年過去,4美元的GME股價到了2020年的8月份出現了轉機,

一位叫做里安·科恩(RyanCohen)攜資收購了GME580萬股股份,這位里安創立了美國最成功的寵物電商公司Chewy,之後將其賣了33.5億美金。里安的這次收購總共占了9%的股份,並放言要重振GME,成為能與亞馬遜分庭抗禮的新電商。股價當天應聲上漲24%,整個8月更是大漲67%。

這時論壇的Keith帳戶資產已經超過60萬美元,與最初的本金相比翻了12倍,但他並沒有見好就收,而是表示繼續看好GME。隨著Keith孜孜不倦的分析,越來越多的人開始加入他的隊伍,買入並鎖倉,Keith的領導人身份逐漸確立。當然也早有機構多頭資金看准機會大幅殺入,GME的股價又開啟了一波上漲模式,從7月的4美元一直到12月底18.8美元,總共翻了4倍多。

多頭們此時已經獲勝,但華爾街的許多空頭機構仍然不信邪,依然做空GME。此時時間已經來到了2021年初,空頭力量中最有名的機構就是管理著125億美元的對沖基金梅爾文資本(MelvinCapital)。由於GME多空雙方爭奪激烈,WSB貼吧上的帖子開始被刷屏,散戶們紛紛表示要從以梅爾文資本為首的做空機構手中解救GAMESTOP,大量的的買盤繼續顯現,同時大家都認為軋空的可能性越來越大。此時,KEITH繼續號召所有人上車,越來越多的人開始加入軋空大軍。

當然,華爾街的精英大空頭們也不會坐以待斃,就在1月19日,空頭開始反擊,知名做空機構香櫞(Citron)發佈公告看空GME,預言其股價將很快會跌至20美元,並將在次日發佈視頻闡述看空理由。香櫞的做空公告讓股價一度刹車甚至調頭向下。然而第二天當香櫞真的發佈了視頻後,大家卻發現他的論點毫無說服力,直播全程不僅窺屏念稿,對軋空風險也是絕口不提,香櫞潑的這瓢涼水不僅沒降了溫,反而成了火上澆油。在KEITH的號召下,GME的收盤價來到了$65的歷史新高。空頭一方開始出現強行平倉的跡象,導致GME股價在收盤時出現了大幅拉升,軋空現象開始發生。此時,香櫞宣佈自己已經放棄做空,45刀入場,90刀退出,在GME 上虧損100%。

時間來到2021年1月26日,多頭又迎來一個重磅投機人物的加入,查馬斯(ChamathPalihapitiya),矽谷知名風投家以及前臉書高管。他的投資理念與木頭姐非常相似,喜歡投那些在未來可能會成功的初創企業,不但如此,他還熱衷於炒作散戶追捧的熱門股票(MEMESTOCKS),因此在1月26日,他在twitter上果斷的宣佈站隊散戶,花費12.5萬美元買入GME看漲期權,向做空機構宣戰。

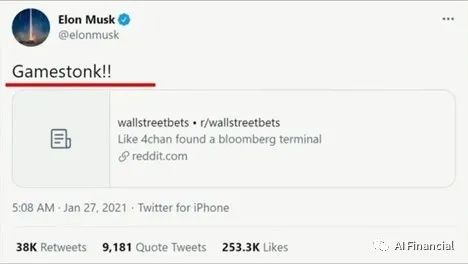

僅僅隔了一天,到了1月27日,帶貨達人馬斯克在推特上簡單地打出了GME的名字,並附上貼吧網址,就獲得了十萬加點贊,馬斯克還故意將Gamestop的單詞拼成了Gamestonk(遊戲炮火),一下子徹底點燃了GME,盤後價格飆漲50%。此時的GME股價已經起飛。GME的死忠粉,KEITH的帳戶已經從最初的5萬美金,達到了頂峰4800萬美金。

由於各路大佬力挺多方,無論是股市中的投機者也好,GME的死忠粉也好,甚至是許多從來也沒有接觸過股市的投資小白也好,再也安奈不住心中貪婪的誘惑,跟風入場,股價在1月27日盤中一度是沖上了380的最高點。

到這,我們又回到最初的交易定律,股市中的交易是由一買以及一賣所組成的。那麼多的買盤,意味著要有人提供賣盤,那大部分的股份在誰手上呢?還是在最初那些莊家的手上。股票的爆拉正好順了莊家的意,莊家順勢而為,將自己手中的籌碼一併高價賣給了這些跟風入場的散戶與韭菜。

機構暗箱操作,股價暴跌

到這,大家需要瞭解一下,當時大部分的散戶是通過什麼平臺去買入GameStop這檔股票的呢?答案是Robinhood。這個交易平臺之所以被這麼多散戶所青睞,是因為他是一個免傭金的股票交易平臺,也就是說無論你再這麼頻繁的交易,平臺不會收取你的一分錢的交易費,因此這個平臺極其適合那些想通過做短線賺快錢的散戶們。

到這,很多朋友肯定會有疑問,那Robinhood這個平臺是如何盈利的呢?它其中一個重要的收入來源就是出售訂單資訊給高頻交易做市商。為什麼做市商願意高價收購這些訂單資訊呢?因為這些資料有利於做市商去識別散戶們的資金動向從而能更精准的收割韭菜。

而恰巧,Robinhood的主要買家之一正是GME的最大空頭,梅爾文資本的忠實戰友,也是多年來的利益共同體,這個機構叫做城堡資本。

當時間來到2021年1月28日週四,此時瑪律文資本因為GME軋空現象頻出,致使他們宣稱本月浮虧近30億美金。此時GME大把的投機者以及散戶坐等著又一輪的軋空,好瓜分梅爾文資本這塊肥肉。就在面臨平倉認輸的危機關頭,梅爾文的忠實戰友城堡資本站了出來,直接注資近30億美元,幫助梅爾文用於抵抗狂熱的“逼空危機”。

不但如此,城堡資本還間接操控了Robinhood交易平臺,就在1月28日這一天,上演了整個事件的最高潮部分,在全球的眾目睽睽之下,開盤後,貼吧的散戶們發現他們平時用的這家Robinhood線上券商竟然限制了GME的交易,只能賣出,不能買進,甚至連股票的代碼都搜索不到了。Robinhood給出的理由是”交易限制是為了保護Robinhood而採取的風險管理措施”。此次交易限制一出,GME股票的買盤瞬間消減了一大半,這也致使空頭順利拿回主動權,梅爾文暫時脫離了被強行平倉的風險。

華爾街這種打不過就拔網線的齷齪行徑大大惹怒了眾多散戶以及投機者,他們紛紛跑去谷歌商店給Robinhood這個app打一星差評。而谷歌幹了件啥事呢,刪評論!谷歌至少刪除了十萬條差評,為什麼谷歌要幫Robinhood呢?原因很簡單,因為谷歌可是Robinhood的風投,他們是利益共同體,因此谷歌第一時間刪掉了那些惡意差評。

但是,全球各地的散戶們並沒有就此甘休,他們通過其他的交易平臺繼續買入GME股票,但隨著時間的推移。輿論的熱度逐漸退去,多頭們的力量也在到達頂峰後掉頭向下,機構資金賺的盆滿缽滿,入場的大V們也早已落袋為安,此刻,如果散戶們環顧四周,也許會猛然發現,戰場上就只剩下了一腔熱血的自己,在前邊等待他們的也不是什麼黎明的曙光,他們絕大部分人都被莫名其妙的套在了山頂。

GME事件落下帷幕,花落誰家?

GME事件在去年2月份落下帷幕,最後,我們發現GME回到了40塊錢左右。經過這麼一個月股價大起大落後,到底誰才是最終的贏家呢?

我們先來看看代表華爾街空頭的梅爾文資本,他們貌似在股價爆拉初期虧損巨大,但是細心的朋友不難發現,當時梅爾文三十億的虧損僅僅只是浮虧,他並沒有平倉止損,在危機關頭,背後真正的大佬城堡資本第一時間出來救它給他注資了30億。等到兩月份GME股價回落,梅爾文資本其實壓根就沒有在做空GME中虧損掉多少錢,更別提當時救急的近30億資金是做空在了GME的最高點,到了兩月份股價回檔後,梅爾文資本可以說是賺的盤滿缽滿。

至於香櫞,雖然虧損率為100%,但沒有人知道他實際是虧了多少錢。

當然整起事件中還有不少莊家找來的極具影響力的托們,他們成功的鼓動了一大波一大波的韭菜們高位接盤,自己從中獲利。比如先前與馬斯克一起起哄的投機者,查馬斯,他在週二買入看漲期權後,僅僅一天就落袋為安了,淨賺50萬美元。再比如當初那個帶頭看漲的死忠粉KeithGill,即使最終GME股價回落,他依舊從中賺了上千萬的收益。

那到底誰才是真正的贏家呢?答案顯而易見,依舊是當初設計了整起起事件背後的莊家們,他們是利益共同體,它們分別是Fidelity,BLACKROCK 以及VANGUARD。根據《投資者商業日報》(Investor‘sBusiness Daily)彙編的資料顯示,此次美國散戶掀起的逼空大戰中,GME的前十大股東中,除了CEO里安•科恩外,其他幾乎都是機構。比如排名第一的富達(Fidelity)大賺29億美元,貝萊德(BlackRock)和先鋒集團((VanguardGroup)分別賺了26億和16億。

誰在這場戰爭中輸的一文不值呢?答案是那些高位跟風看漲的散戶們,他們中的許多人堅持沒有拋售,到了二月份無一例外全部被套,更可怕的是有些散戶可能在衝動之下加了杠杆。2021年2月6日,據美國當地媒體報導,一位元購買了GME的散戶於佛羅里達家中飲彈自殺,生命停留在28歲。

AIFinancial恒益投資認為此次事件完美的印證了老子在2000多年前說的一句話:“天之道,損有餘而補不足;人之道則不然,損不足以奉有餘。”這句話的意思翻譯成白話就是,自然的規律是減損有餘的,增補不足的。而人類社會發展的規律卻恰恰相反,是減損不足的,增補有餘的,換句更直白的話說,窮的人更窮,富的人更富。因此,我們不難發現,只要跳不出這個邏輯,那麼歷史就不會終結,歷史只會重演。下一期講座我們會告訴大家這個歷史是如何在特斯拉股票上實現重演的。